2023年10月1日よりインボイス制度が開始されます。そこで、インボイス制度が開始される前に消費税の基礎知識として、今回は「消費税の対象となる4要件」について書いていきます。

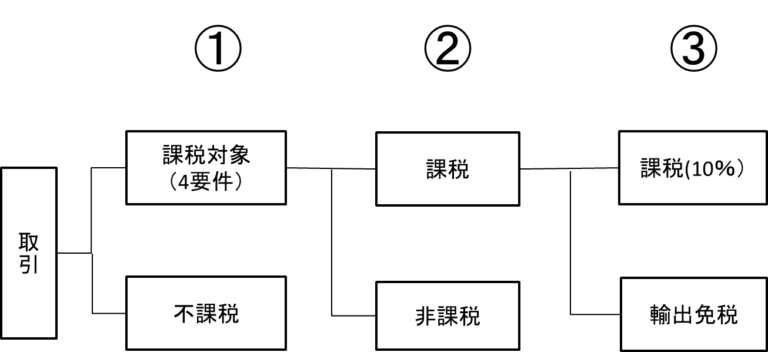

すべての取引のうち消費税がかかる取引は、①消費税の課税対象となるか、②非課税ではないか、③輸出取引ではないかにより判断していくことになります、以下フローチャートをご覧ください。

今回は、①消費税の課税対象となる4要件について書いていきます。

要件1:日本国内において行った取引であること

消費税は、「消費地課税主義」といって、

①国内において消費されるものやサービスの販売・役務の提供に対する取引

②輸入取引

に対して課税されることとなっています。

事業者が、国内と国外にわたって取引をしている場合は、次の基準をもとに判断していくことになり、国内であれば課税の対象、国外であれば課税の対象外(不課税)となります。

・資産の譲渡、資産の貸付の場合⇒その資産の所在場所が国内か国外か。明らかでない場合は、譲渡や貸付を行う事業者の事務所の所在地で判断をする。

・役務の提供⇒役務の提供が行われた場所が国内か国外か。明らかでない場合は、役務の提供を行う事業者の事務所の所在地で判断をする。

要件2:事業者が事業として行った取引であること

ここでいう「事業者」とは、法人か個人事業者のことをいいます。そのため消費者は含まれません。

法人であれば、事業活動を目的として設立されているものであるため、すべての取引が「事業として」に該当します。

個人事業主は、「事業者」と「消費者」の2つの立場があるため、「個人事業者」として行う取引のみが「事業として」に該当することとなります。そのため、個人事業者が、消費者の立場として生活用の資産を売ったりした取引は「事業として」に該当しませんので、消費税の課税対象外となります。たとえば、住宅として使用している建物の売却や、生活用として使用している車の売却などは課税の対象外です。

また、個人事業者の「事業」とは、その資産の譲渡や貸付け、サービスの提供が、「反復、継続、独立」して行われることをいいます。

要件3:対価を得て行った取引であること

資産の譲渡や貸付け、役務の提供をしたことにより、その見返りとして金銭などを受け取ることを「対価を得て行った取引」といいます。そのため、対価性がないものは、課税の対象外となります。

具体的には、

- 保険金

- 損害賠償金

- 立退料

- 配当金

- 寄付金

- 祝金、見舞金

- 補助金、助成金

- 会費、組合費

- 給与

などは対価性がないものとして、課税の対象外(不課税)となります。

要件4:取引が、資産の譲渡、資産の貸付、役務の提供であること

最後の第4要件として、その取引が、資産の譲渡・貸付け、役務の提供であるものが、課税の対象となります。

ただし、以下の取引は、資産の譲渡等に類する行為として、課税の対象となります。

- 代物弁済

- 負担付贈与

- 現物出資

- 資産の交換 など

みなし譲渡

上記の4要件にあてはまらないものでも次の行為はみなし譲渡といい、課税の対象となります。

- 個人事業者が棚卸資産又は事業用資産を家事のために消費又は使用した場合

- 法人が資産をその法人の役員に対して、贈与した場合

インボイス制度導入前に消費税がかかる取引かを理解しておく

インボイス制度導入前の準備として、そもそも自社や自分がした取引は消費税の課税対象となるかどうかを判断しておくことが重要となります。インボイス請求書に消費税の対象金額と消費税額を記載する必要があるためです。迷ったときは、4要件に該当するかどうか確認していきましょう。