車両やコピー機、パソコンやサーバーなどリース契約をされていることも多いかと思います。今回はリース取引とインボイスの対応について書いていきます。

リース取引とは?

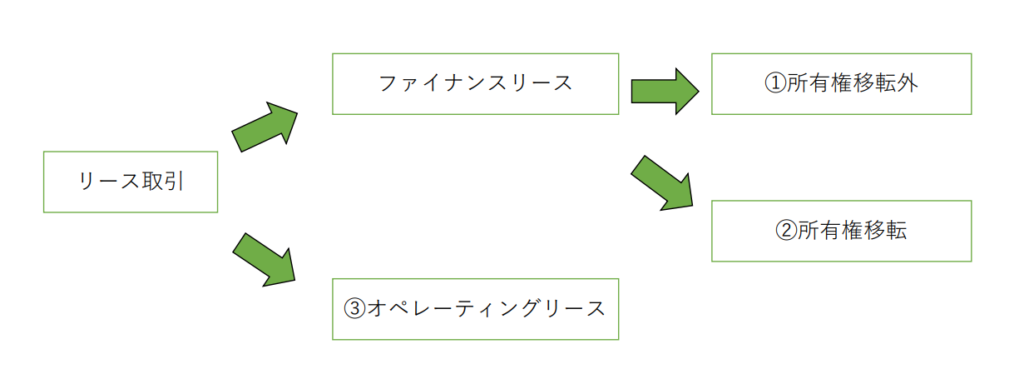

リース取引はその契約内容によって、以下のフローチャートで3つに分類されることになります。

リース契約はファイナンスリースとオペレーティングリースに分かれます。ファイナンスリース取引は、1、中途で解約ができない 2、フルペイアウト(リース料の合計額がその資産の取得価額の90%以上を負担しているなど)の2つの条件に当てはまったリース契約をいいます。この条件に当てはまらなければ、③オペレーティングリースとなります。さらに、ファイナンスリース取引は契約後に借手に所有権が移転するかどうかによって、①所有権移転外取引と②所有権移転取引に分かれます。

リース取引の会計処理は?

ファイナンスリース取引は、中途解約が出来なく、リース資産の購入代金のほぼすべてを負担するため、事実上その資産を購入したものと変わりません。そのため、税務上は資産の売買をしたものとして取り扱います。固定資産を購入した場合と同様で、リース契約時に固定資産として計上をして、所有権移転外の場合はリース期間、所有権移転の場合は耐用年数で減価償却をしていくことになります。なお、中小企業に関しては、中小企業の会計に関する指針により所有権移転外取引の場合は、賃貸借処理が認められていますので、支払時にリース料として処理をすることもできます。

オペレーティングリース取引は、通常の賃貸借をしたものとして取り扱われますので、支払時にリース料などの科目で会計処理をしていくことになります。

インボイスはどうなる?

10月1日以降のインボイス制度で、リース取引のインボイスはどうなるのでしょうか。

・ファイナンスリース取引の場合

ファイナンスリース取引の場合は、税務上は資産の売買取引に該当します。そのため、リース料にかかる消費税について仕入税額控除をするためには、リース開始時にリース会社からインボイスの受領が必要です。2023年10月1日以降に新たにリース契約をし、ファイナンスリース取引に該当する場合は、リース開始時においてインボイスを受領するようにしましょう。2023年9月30日までにリース契約をしたもので、10月以降もリース料の支払いがあるリース契約については、インボイスは不要となります。

・オペレーティングリース取引の場合

オペレーティングリース取引については、契約が2023年10月1日以前か以降かに関わらず、10月1日以降のリース料の支払いについては、リース会社からのインボイスが必要となります。

さいごに

リースはその契約によって、会計・税務処理やインボイスへの対応が異なってきます。契約前に会計やインボイス対応の影響を考慮したうえで進めるようにしましょう。